Panorama Semanal

¿75 o 100?

A principios de junio escribí la perspectiva semanal: ¿El 50 es el nuevo 25? Parece que tenía razón: el Banco Central Europeo (BCE) dijo en junio que subiría los tipos de interés en 25 puntos básicos en julio, pero claro, ha subido 50 puntos básicos.

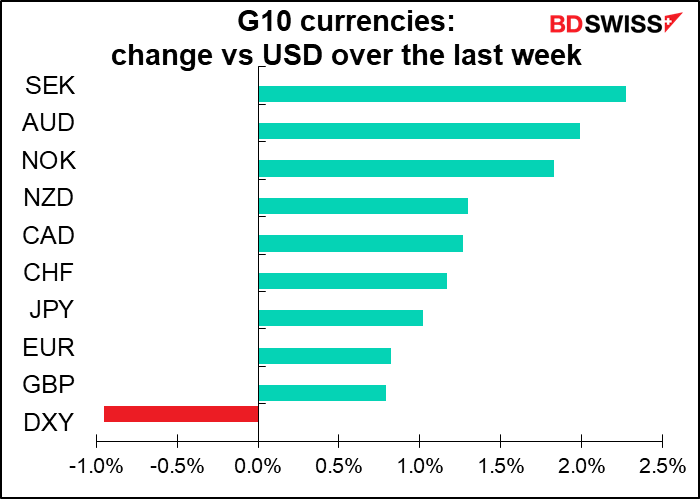

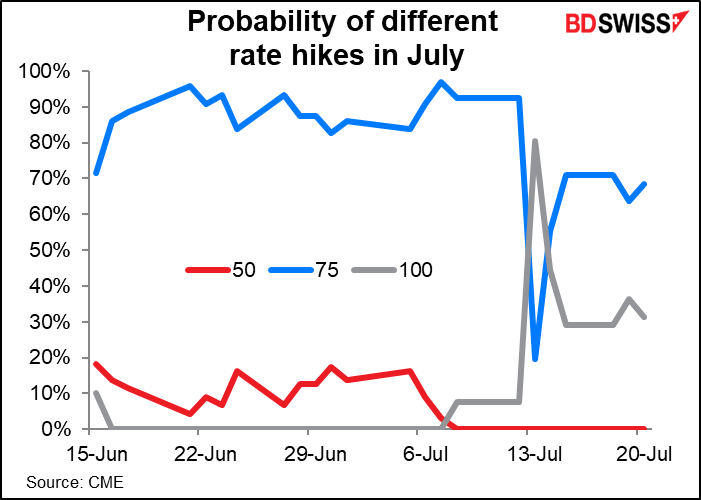

Ahora la pregunta es: ¿qué hará el Comité Federal de Mercado Abierto (FOMC), encargado de fijar los tipos, cuando se reúna el miércoles? Si nos fijamos en las probabilidades derivadas de los futuros de los fondos federales, a partir de la fecha de la reunión del FOMC de junio, están apostando por otra subida de 75 puntos básicos. Las probabilidades de un incremento de 100 puntos básicos aumentaron brevemente, pero la probabilidad ha disminuido recientemente.

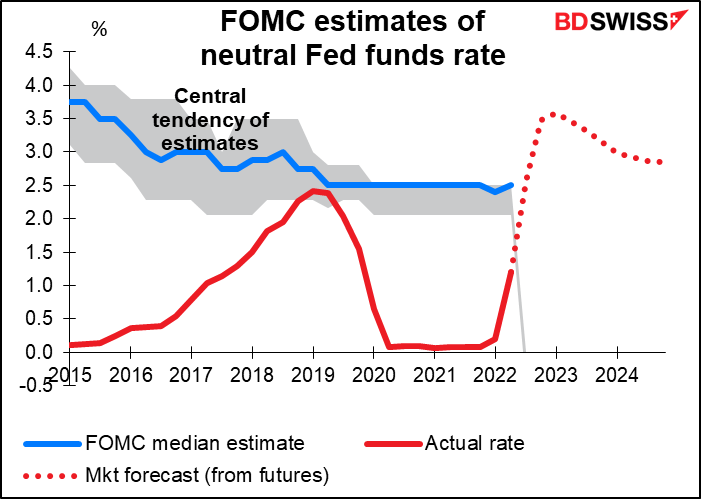

Una subida de 75 puntos básicos situaría el tipo de interés de los fondos federales entre el 2,25 % y el 2,50 %, que es lo que los miembros del Comité estiman que es el nivel a largo plazo, es decir, el famoso tipo «neutro» que no estimula ni frena la economía.

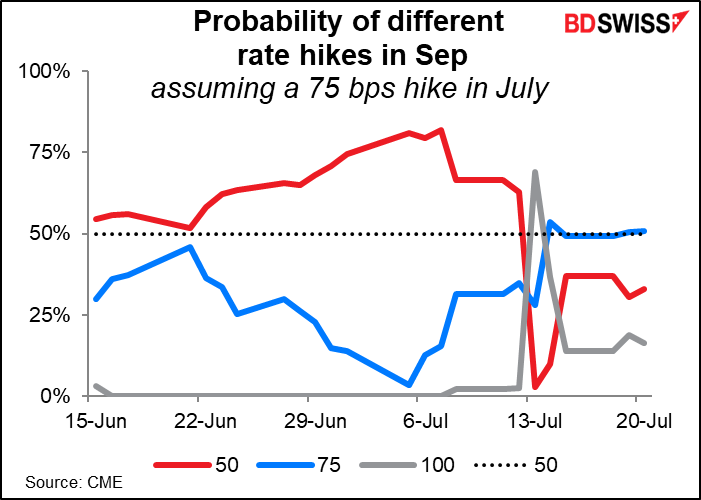

La gran pregunta después de esto es, por supuesto, qué orientación darán sobre septiembre y más allá. En las últimas reuniones han dicho que el Comité «anticipa que los incrementos continuos dentro del rango objetivo serán apropiados». El mercado no tiene actualmente una opinión firme sobre el mes de septiembre. Considera que hay una probabilidad del 50 % de nueva subida de 75 puntos básicos, con más probabilidades (33 %) de una subida de 50 puntos básicos que de una subida de 100 puntos básicos (16 %).

Esto llevaría el tipo de interés de los fondos federales a un territorio claramente restrictivo. Es probable que este sea el principal foco de atención en la conferencia de prensa: qué orientación futura puede dar el presidente de la Reserva Federal, Powell, acerca de hasta dónde están dispuestos a llevar los tipos por encima de la tasa neutral. El mercado de futuros considera que el tipo de interés de los fondos federales alcanzará un máximo del 3,45 % en enero y febrero del próximo año.

La Reserva Federal es el único banco central importante que se reúne durante la semana. Sin embargo, se están publicando muchos datos importantes, muchos de ellos relacionados con la inflación y el crecimiento.

Datos sobre la inflación: Australia publica su índice de precios de consumo (IPC) el miércoles, Alemania el jueves y la eurozona el viernes. También el viernes, Japón publica el IPC de Tokio, Australia da a conocer su índice de precios al productor y Estados Unidos anuncia los deflactores del gasto de consumo personal (PCE). Examinemos cada uno en el orden en que se publicarán.

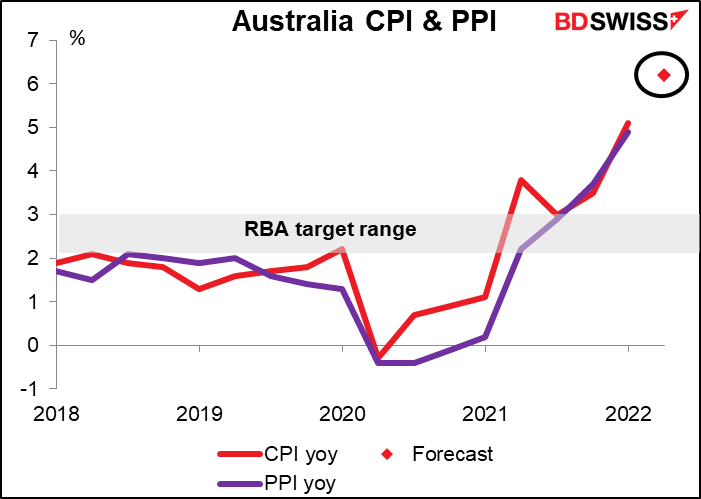

El IPC de Australia es especialmente importante para ese país porque solo se publica trimestralmente. Se espera que siga subiendo, como ocurre en general en todo el mundo. Cabe destacar que la tasa de crecimiento trimestral en el primer trimestre fue del 2,1 %, dentro del rango objetivo del Banco de la Reserva de Australia del 2 % al 3 % para el crecimiento anual, y se espera que también se acerque a ese valor este trimestre (1,9 % trimestral). Solo podemos adivinar que les gustará que los precios suban cada tres meses tanto como querían que subieran cada año. Esta es la cifra del IPC que el RBA discutirá en sus reuniones de agosto, septiembre y octubre (el próximo IPC sale el 26 de octubre mientras que la reunión de octubre del RBA es el día 4).

Todavía no hay previsiones para el índice de precios al productor (IPP), que, inusualmente, está por debajo del IPC (4,9 % anual frente al 5,1 % anual, respectivamente). Dado que en la mayoría de los demás países está muy, muy por encima (Alemania, por ejemplo, el IPP es del 32,7 % anual frente al 8,2 % del IPC), yo diría que es muy probable que veamos un salto al alza del IPP australiano.

En definitiva, con el aumento de la inflación y la recuperación general del sentimiento de riesgo, es posible que el AUD suba la próxima semana.

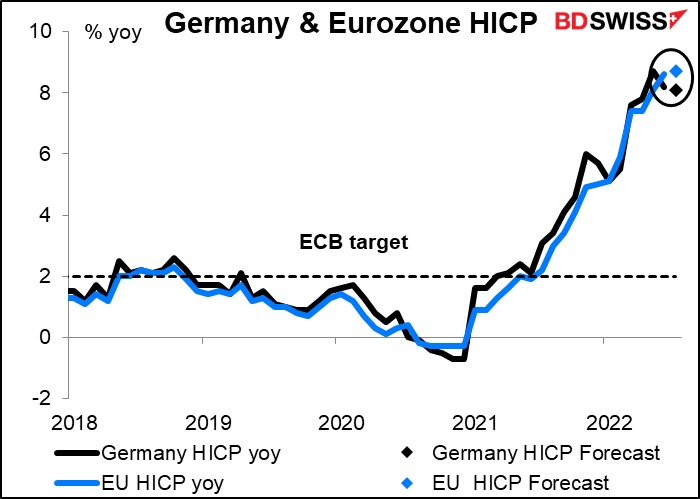

Se espera que la inflación de la eurozona sufra pocos cambios. Se prevé que el índice armonizado de precios al consumo alemán (IPCA) baje 10 puntos porcentuales, hasta el 8,1 % anual, mientras que se espera que la cifra de la eurozona suba en 10 puntos porcentuales, hasta el 8,7 % anual. ¿Significa esto que la inflación está tocando techo en la eurozona? De ser así, podrían dejar de apostar por una nueva subida de tipos de 50 puntos básicos en la reunión del BCE de septiembre, lo que sería negativo para el EUR.

Se espera que el IPC de Tokio suba 10 puntos básicos. Una subida tan lenta no haría sino confirmar la opinión del Banco de Japón de que la inflación no se encuentra de forma sostenible por encima de su objetivo del 2 % y justificaría su decisión de no cambiar en absoluto su política. Esto sería otra luz verde para los vendedores de JPY (compradores de USD/JPY).

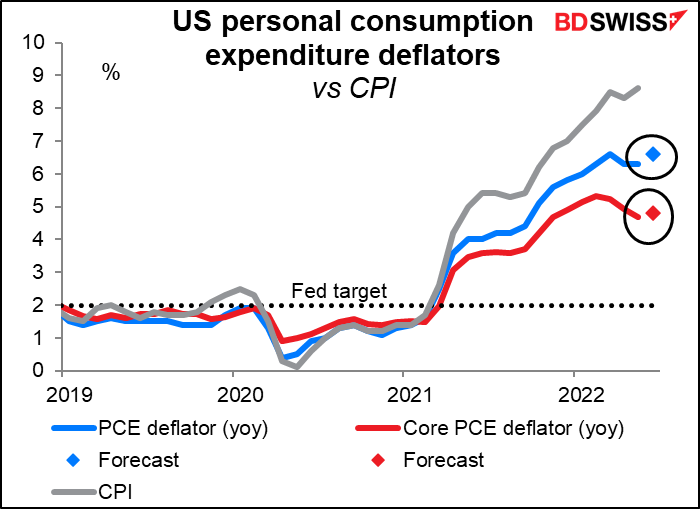

Los deflactores del gasto de consumo personal (PCE) de EE. UU. son, en teoría, los indicadores de inflación preferidos por la Reserva Federal y los que prevén cada trimestre en su resumen de proyecciones económicas. Sin embargo, el hecho es que cuando hablan, los miembros del Comité suelen referirse al IPC, no a los deflactores del PCE, por lo que el mercado los trata como datos de segundo plano. No obstante, es probable que sean preocupantes: se espera que la cifra principal aumente 0,3 puntos porcentuales, lo mismo que el aumento del IPC durante el mes, y la cifra subyacente, la más importante de las dos, en 0,1 puntos.

¿Cuál sería el impacto acumulado de estas cifras? Es probable que la señal para el mercado sea que la inflación aún no ha tocado techo. Sigue subiendo. Esto significa que es probable que los bancos centrales sigan endureciendo su política. La noticia podría erosionar parte del sentimiento de «apetito al riesgo», lo que sería bueno para el USD, pero perjudicial para las monedas de las materias primas (a menos que la gente piense que la inflación australiana es lo suficientemente alta como para obligar al RBA a endurecer mucho más).

Mientras tanto, veamos el crecimiento. Tenemos los datos del PIB del segundo trimestre de EE. UU. (jueves) y de Alemania y la UE (viernes), así como el PIB de mayo de Canadá.

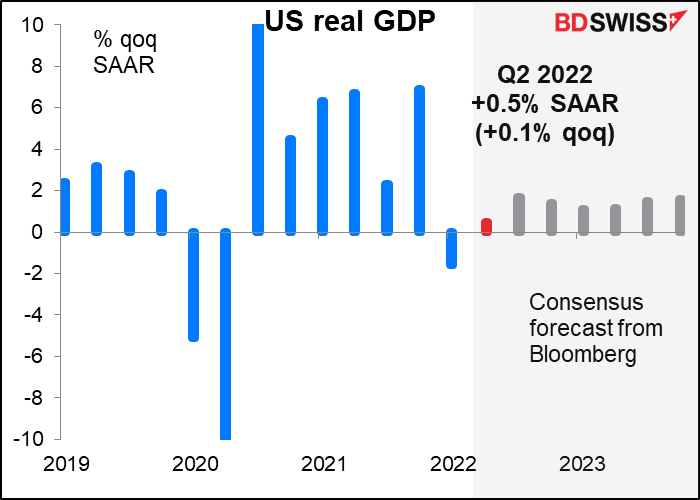

Se espera que Estados Unidos registre un crecimiento moderado del +0,5 % trimestral sobre una base anual ajustada por estacionalidad (+0,1 % trimestral según el cálculo del resto del mundo). Eso evitaría una recesión técnica de dos trimestres consecutivos de contracción económica (me niego a escribir «crecimiento negativo»). Las estimaciones van desde la sombría estimación del GDPNow de la Reserva Federal de Atlanta, de -1,6 % trimestral SAAR, hasta la astronómica estimación de la Reserva Federal de St. Louis, de +4,1 %. Creo que un resultado positivo, en el que se evita una recesión técnica, sería bien recibido y podría impulsar al dólar , ya que animaría a la Reserva Federal a pensar que puede seguir subiendo los tipos sin provocar una recesión.

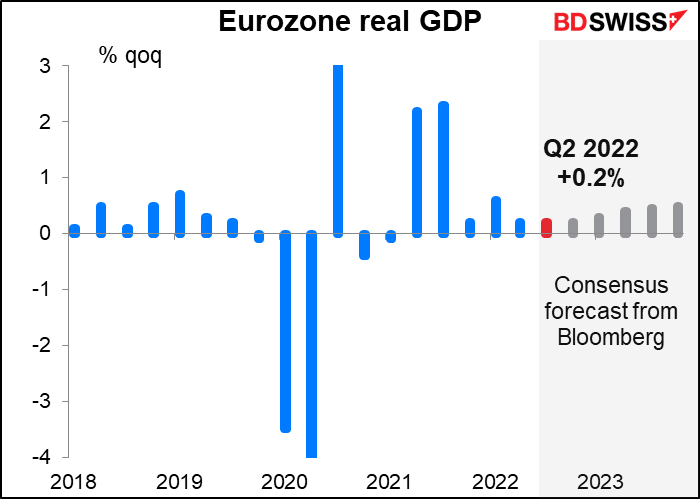

Se prevé que la eurozona crezca un 0,2 % trimestral. Esto es más rápido que Estados Unidos (que, como ya se ha mencionado, se espera que crezca solo un 0,1 % trimestral). Sin embargo, se prevé que el crecimiento de EE. UU. se acelere a finales de año (0,4 % trimestral y 0,3% trimestral en el tercer y cuarto trimestre, respectivamente), mientras que se espera que la eurozona avance a un ritmo del 0,2 % trimestral durante el resto del año.

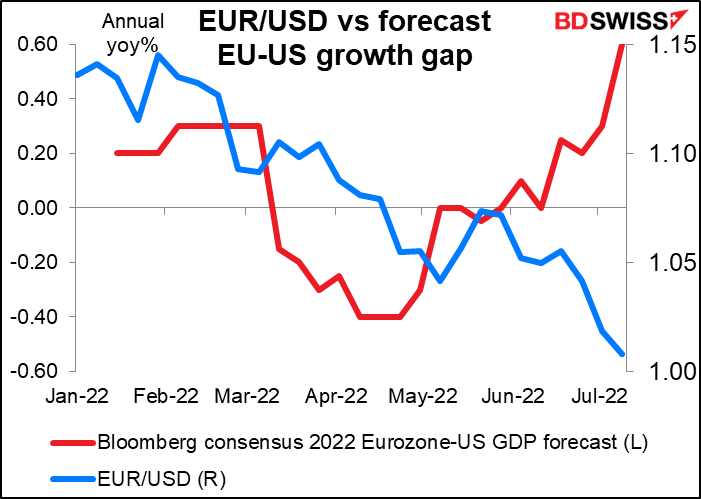

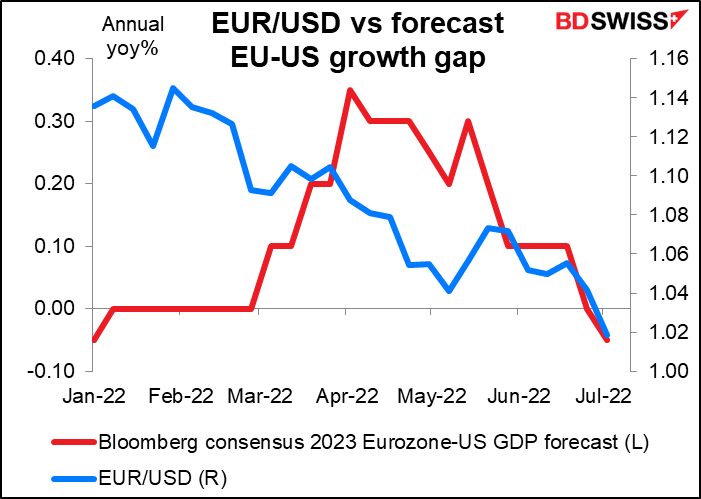

No obstante, se espera que el crecimiento de la eurozona en el conjunto del año supere al de Estados Unidos. En teoría, esto debería apoyar un poco al EUR, pero no parece ayudar mucho, probablemente porque el mayor crecimiento no se traduce en tipos de interés más altos.

Sin embargo, el año que viene es otra historia. Recientemente, las estimaciones de crecimiento de la eurozona se han rebajado más rápidamente que las de Estados Unidos, ya que los precios de la energía en Europa se han disparado. Sin embargo, no me queda claro con qué antelación el mercado de divisas está descontando los diferenciales de crecimiento o incluso si los está descontando en absoluto: el EUR/USD no parece estar siguiendo estas previsiones de crecimiento, salvo quizás por coincidencia.

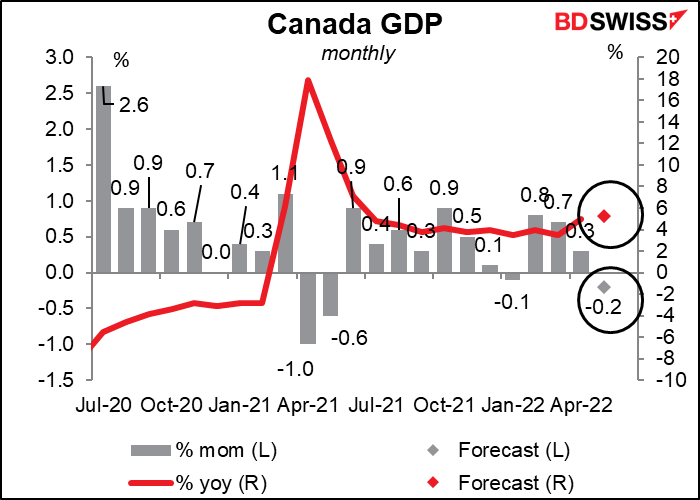

Se espera que el PIB de Canadá disminuya un 0,2 % mensual en mayo, pero aun así se prevé que el ritmo de crecimiento anual aumente al 5,3 % desde el 5,0 %. Esto situaría la producción un 2,1 % por encima del nivel anterior a la pandemia. No creo que esto dé pie a que el Banco de Canadá se detenga. El Banco dijo que espera un crecimiento del 3,5 % interanual este año y que esta cifra no necesariamente desviaría a la economía de su curso. En consecuencia, creo que es probable que sea neutral para el CAD.

Otros indicadores estadounidenses importantes que se publicarán durante la semana son: La confianza del consumidor del Conference Board y las ventas de viviendas nuevas (martes); los bienes duraderos y los inventarios mayoristas y minoristas (miércoles); y junto con los deflactores del PCE el viernes, los ingresos y ahorros personales.

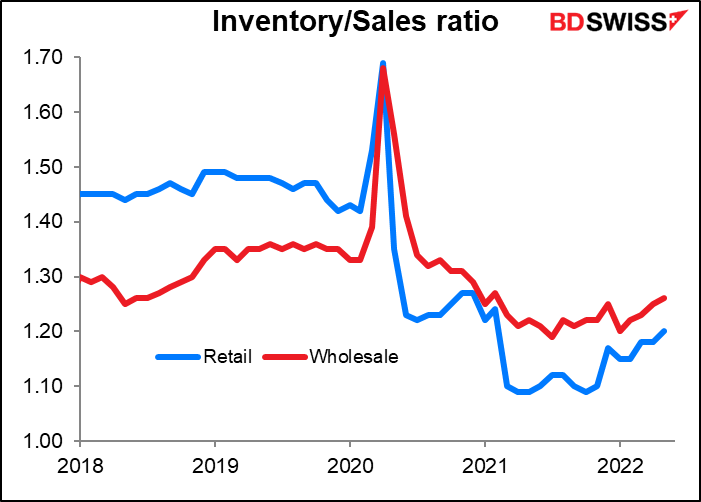

No suelo cubrir los datos de inventario porque normalmente no son de interés directo para el mercado de divisas. Pero últimamente he visto muchos artículos sobre cómo los minoristas están atascados con inventarios excesivos (inventarios de un 40 % o más desde hace un año) y están teniendo que recortar sus compras y poner rebajas para bajar las existencias.

Sin embargo, curiosamente no lo veo en los datos para nada. Los ratios de existencias/ventas, tanto a nivel mayorista como minorista, están muy por debajo del nivel anterior a la pandemia. No obstante, seguiré observando estos datos, ya que pueden ser la clave para resolver el problema de la inflación.

En Japón también se publicarán las actas de la reunión de junio del Banco de Japón (martes) y los datos de empleo y producción industrial (viernes). Normalmente, las actas del Banco de Japón tienen poco interés, ya que el Consejo de Política nunca decide hacer nada, pero esta vez será interesante leer exactamente por qué decidieron no hacer nada. Antes de esta reunión se especuló intensamente con la posibilidad de que cambiarían su programa de control de la curva de rendimiento (YCC) y liberarían el rendimiento del bono a 10 años para reducir la diferencia de rendimiento con otros países, pero no hicieron nada de eso. Tal vez las actas arrojen algo de luz sobre su pensamiento.

En la eurozona también conoceremos los índices Ifo (lunes) y el desempleo alemán (viernes).

Australia publica sus ventas minoristas (jueves) y el crédito al sector privado (viernes).

Y es una semana bastante aburrida para el Reino Unido, con un solo indicador significativo, las aprobaciones de hipotecas (viernes).