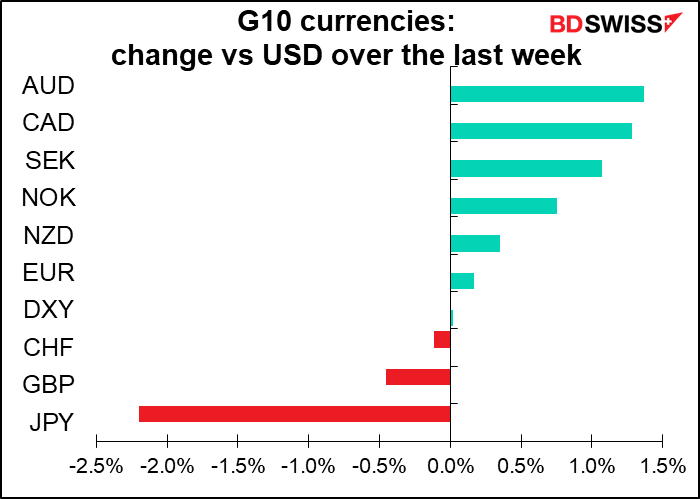

Outlook Settimanale

Picco per l’inflazione?

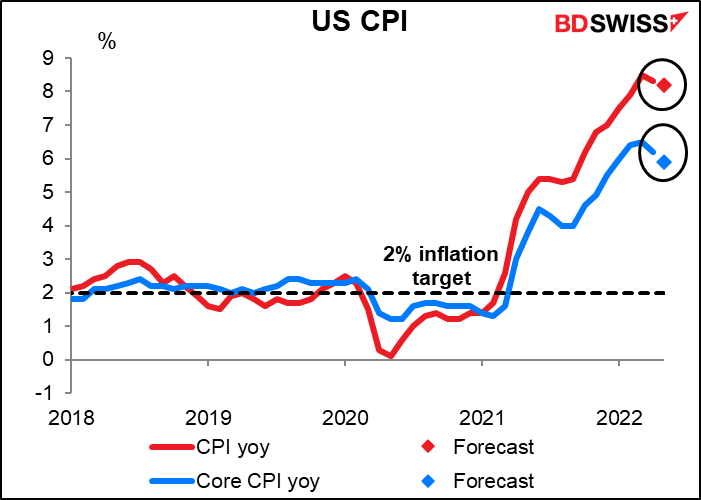

L’inflazione ha raggiunto un picco? Un punto non forma un trend, ma due potrebbero. L’indice dei prezzi al consumo USA ha raggiunto un picco dell’8.5% anno su anno a marzo. Ad aprile la stessa ha raggiunto l’8.3% anno su anno. Il dato di maggio, che potrebbe uscire venerdì prossimo, dovrebbe calare all’8.2% anno su anno. Non si tratta di una variazione così marcata, ma è la direzione ad essere significativa. L’inflazione USA infatti potrebbe aver raggiunto un picco.

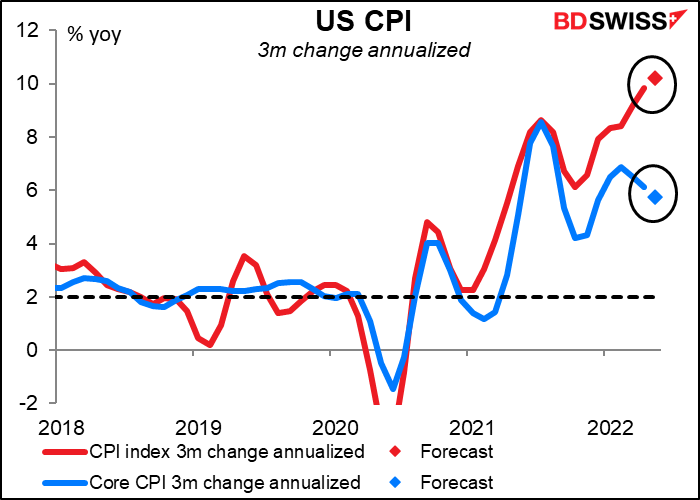

Purtroppo la questione non è così semplice. Se diamo uno sguardo alla variazione a 3 mesi annualizzata per valutare le variazioni più recenti senza gli effetti base, il tasso core ha raggiunto un picco a febbraio ed è sceso stabilmente. Tuttavia, il tasso headline continua ad avanzare sempre più.

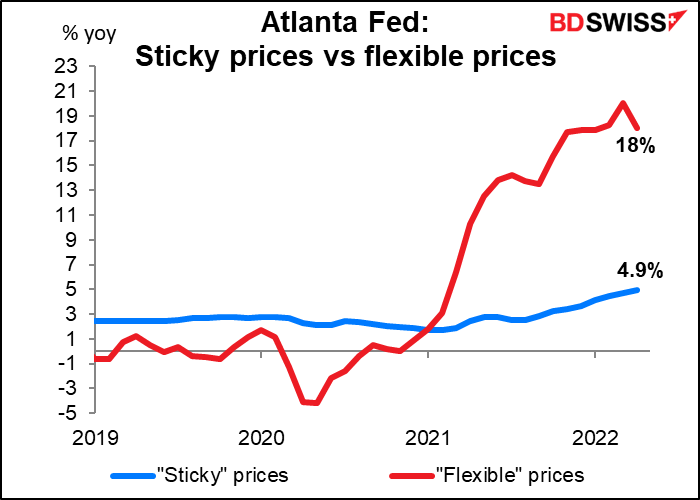

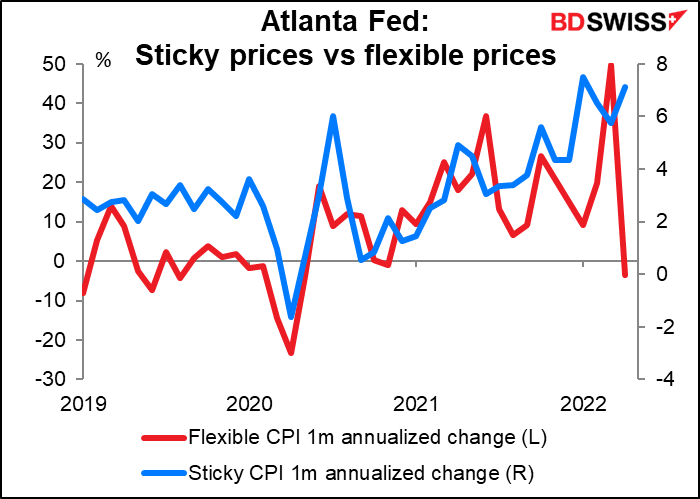

Purtroppo, anche se l’IPC dovesse raggiungere un picco, ci potrebbe voler del tempo prima che scenda intorno al tasso target della Fed. La Fed di Atlanta divide le componenti dell’IPC in una parte “flessibile” con articoli il cui prezzo cambia di frequente come benzina o biglietti aerei e prezzi “stabili” come menù al ristorante e lavanderie a gettone che cambiano i prezzi solo di rado. La Fed ha rilevato che l’aumento dei prezzi “flessibili” ha iniziato a rallentare, mentre i prezzi “stabili” stanno crescendo al ritmo più rapido di sempre. Inoltre, anche i prezzi “stabili” stanno crescendo ad un ritmo pari a più del doppio del target annuo del 2% della Fed.

Se diamo uno sguardo alla variazione ad un mese dei prezzi ed annualizzata, vediamo che i prezzi “flessibili” sono calati ad aprile e forse questo è il motivo per cui il tasso headline di inflazione è rallentato. Ma il punto preoccupante è che i prezzi “stabili”, che sembrano aver raggiunto un picco, sono aumentati di nuovo.

Perché è importante? La Fed di Atlanta lo spiega:

Se è vero che un prezzo stabile può non reagire alle condizioni economiche nella stessa misura di un prezzo flessibile, è altrettanto vero che può essere più accurato nell’ incorporare le aspettative sull’inflazione. Poiché chi stabilisce i prezzi sa che sarà costoso cambiarli, vorrà che le sue decisioni sui prezzi tengano conto dell’inflazione nei periodi che intercorrono tra le loro infrequenti variazioni di prezzo… questa componente può essere utile quando si cerca di discernere la direzione dell’inflazione.

In questo caso, il fatto che i prezzi stabili stiano aumentando a un ritmo più che doppio rispetto al target di inflazione della Fed e che il tasso di incremento sia in aumento suggerisce che non possiamo aspettarci un rapido calo dell’inflazione.

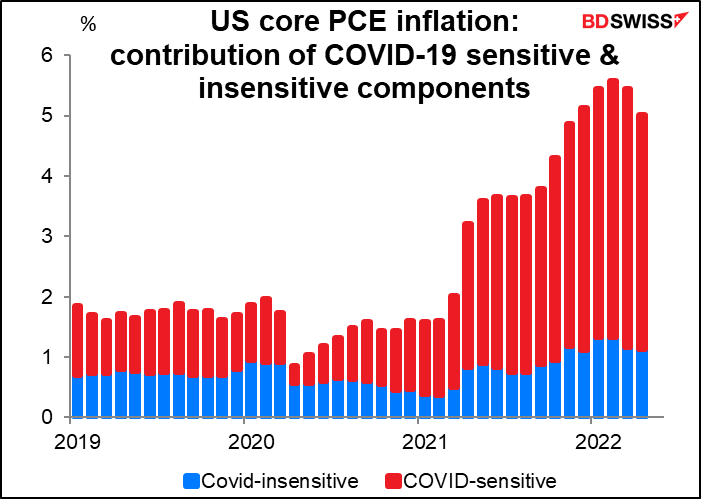

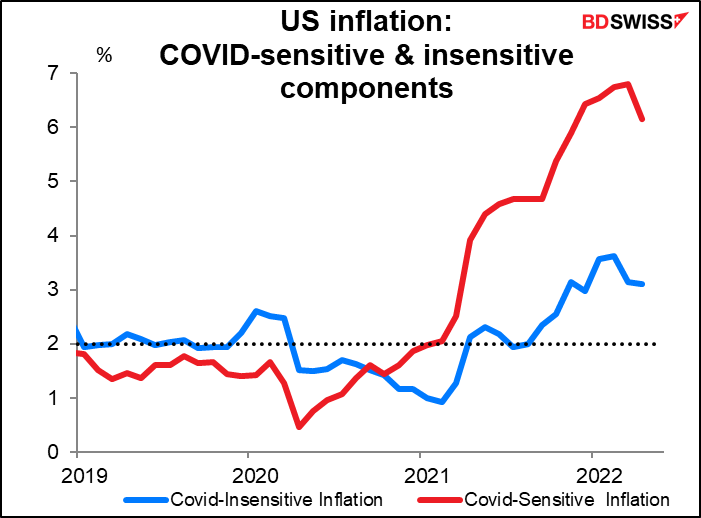

La Fed di San Francisco, dal suo canto, divide in diverse componenti il deflatore PCE core, che come sappiamo è la misura prediletta dalla Fed per l’inflazione. In particolare distingue componenti che hanno risentito notevolmente della pandemia e non (la distinzione è fatta monitorando quali componenti hanno subito improvvisi cambi di prezzo attorno all’inizio della pandemia). I risultati di questa indagine sono altrettanto preoccupanti. È vero che l’aumento dell’inflazione è dovuto soprattutto a componenti sensibili alla pandemia, il che implica che con l’attenuazione dell’impatto della pandemia (speriamo!) Questi aumenti di prezzo dovrebbero rallentare e potrebbero addirittura subire un’inversione, come sembra accadere, ad esempio, per le auto usate.

L’aspetto preoccupante, tuttavia, è che anche i beni che non hanno risentito del COVID stanno aumentando ad un ritmo di poco superiore al 3% anno su anno, il che significa che l’inflazione si è estesa oltre alle componenti direttamente colpite dalla pandemia e si è diffusa in altre aree. In altre parole, l’inflazione è diventata endemica.

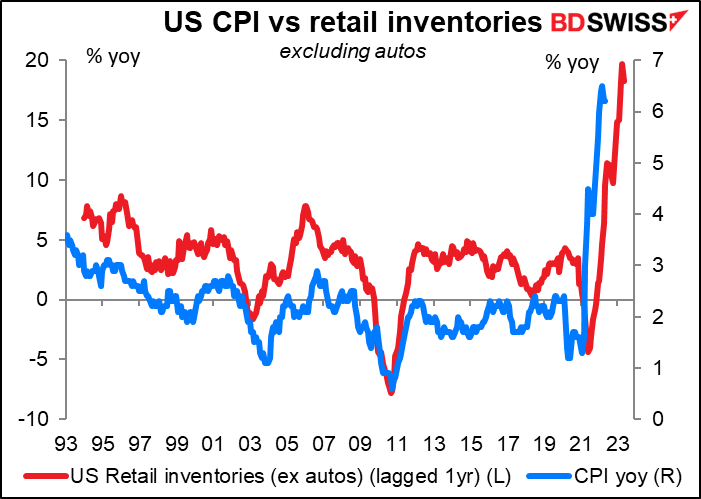

C’è una speranza però. Ho notato nelle recenti earnings call che diversi retailer hanno sottolineato il forte aumento delle scorte. Walmart, per esempio, ha riportato un aumento del 32% anno su anno delle scorte. Supponendo che i retailer inizieranno a fare i saldi per ridurre le scorte in eccesso, i prezzi dei beni potrebbero calare fortemente.

Durante la settimana non verranno pubblicati molti indicatori USA importanti. I principali saranno la bilancia commerciale (martedì), le scorte all’ingrosso (mercoledì) e il sentiment dei consumatori della University of Michigan (venerdì).

Principali eventi: Incontri della RBA e BCE

Questa settimana sono previsti due incontri delle banche centrali: la Reserve Bank of Australia (RBA) martedì e giovedì la Banca centrale europea (BCE).

Si prevede che la RBA alzi i tassi di 40 punti base, portando il tasso cash ad un più normale 0.75%. Questo andrebbe a rimuovere i tagli di emergenza adottati dopo l’inizio della pandemia.

Il consenso non è unanime però, con molti economisti che prevedono un aumento di 25 punti base allo 0.60% e altri di 50 punti base allo 0.85%.

Si discute delle dichiarazioni del Governatore della RBA Lowe in seguito all’incontro di maggio quando ha parlato di un ritorno alla normalità per quanto riguarda il processo di politica. Alcune persone ne hanno dedotto che la RBA tornerà ad alzare i tassi di 25 punti base. I verbali dell’incontro di maggio indicano che sono stati valutati aumenti di 15, 25 e 40 punti base, ma la banca ha optato per 25 punti base in quanto “un movimento di tale ampiezza contribuisce a segnalare che il Comitato sta ora tornando a procedure operative consuete dopo il periodo straordinario della pandemia”.

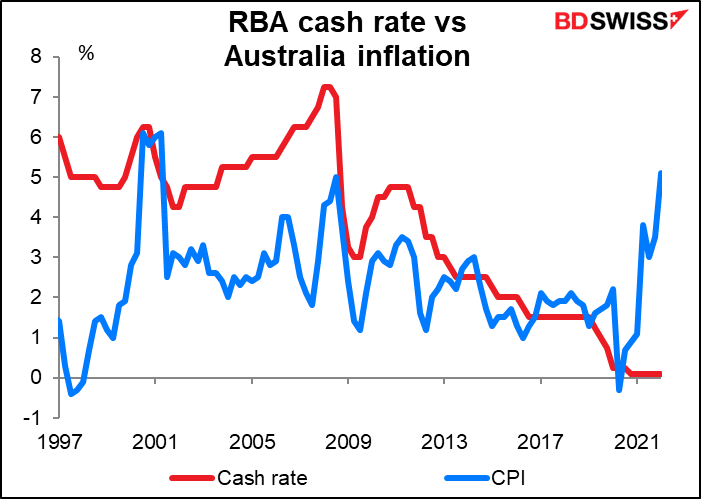

Ma i verbali hanno anche sottolineato che potrebbe essere opportuno alzare di 40 punti base alla luce dei rischi di rialzo per l’inflazione e il clima corrente di tassi di interesse molto bassi. La situazione non è cambiata molto ad oggi. Nonostante i dati sui salari del Q1 (sia l’indice dei prezzi sui salari e dei guadagni medi) siano stati relativamente poco brillanti, l’aumento dell’inflazione nel Q1 ha lasciato la RBA dietro la curva. Il tasso cash non è mai stato così al di sotto del tasso di inflazione (il tasso cash reale è fortemente in negativo in una politica di stimolo che non è più necessaria). La recente impennata dei prezzi all’ingrosso del gas e dell’elettricità non farà altro che rafforzare questa opinione, in quanto è probabile che aggiunga circa mezzo punto percentuale all’inflazione complessiva di quest’anno, il che significa che la previsione contenuta nella dichiarazione di maggio sulla politica monetaria di un’inflazione a fine anno del 5.9% sembra ora più realisticamente al 6.5%.

Per quanto riguarda la BCE, raramente il risultato di un incontro della banca centrale è mai stato comunicato così in anticipo. Diverse autorità della BCE hanno indicato che è probabile che all’incontro di giugno verranno interrotti gli acquisti di obbligazioni del programma di QE (quantitative easing), per poi iniziare ad aumentare i tassi a luglio. La presidente della BCE Lagarde ha dichiarato di recente (23 maggio) in un post di un blog intitolato Normalizzazione di politica monetaria nell’area euro: “Prevedo che gli acquisti netti nell’ambito del Programma di acquisto asset” terminino all’inizio del terzo trimestre. Questo consentirebbe di alzare i tassi all’incontro di luglio, in linea con la nostra forward guidance. Sulla base dell’attuale outlook, sembriamo essere in una posizione di uscire dal contesto di tassi di interesse negativi entro la fine del terzo trimestre”. Quanto più specifici bisogna essere?

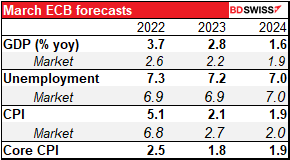

Per la prossima settimana attendiamo quindi una conferma che gli acquisti netti previsti dall’APP (Asset Purchase Programme) termineranno a fine giugno, aprendo la strada al “lift-off” a luglio. Andremo ad attendere anche le nuove previsioni dello staff, che dovrebbero evidenziare un’inflazione al 2% nel 2024 per giustificare le variazioni di politica.

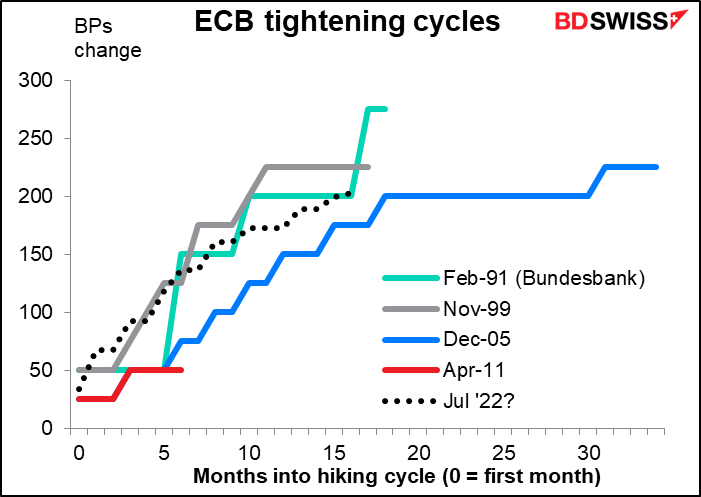

Un punto di contesa è la rapidità di rialzo dei tassi dopo che si inizierà ad alzarli. La presidente Lagarde e alcuni a lei vicini, come il capo economista Lane, hanno sottolineato che i rialzi dei tassi saranno “graduali”, il che è una parola in codice per 25 punti base. Tuttavia, diversi membri del Consiglio direttivo premono per rialzi da 50 punti base. Il mercato prevede che il tasso di riferimento della BCE sarà allo 0.60% entro la fine dell’anno. Dal momento che ci sono solo 4 incontri dopo questo (luglio, settembre, ottobre e dicembre) questo implica un rialzo di più di 25 punti base.

Questo sarebbe un ciclo di rialzo piuttosto normale per la BCE (o per la precursora, la Bundesbank).

Bisognerà vedere anche come verrà ridefinita la forward guidance. Al momento si basa su tre condizioni per il liftoff, ovverosia:

- “inflazione al 2% ben prima del termine dell’orizzonte previsionale”

- Inflazione al 2% “in modo durevole per il resto dell’orizzonte previsionale” e

- “Progressi sufficientemente avanzati dell’inflazione sottostante in modo da essere coerente con un’inflazione stabile al 2% nel medio termine”

Naturalmente una volta raggiunte tali condizioni e con l’inizio del ciclo di rialzi, dovrà esserci una nuova serie di linee guida per dare alle persone un senso di quanto rapidamente alzeranno i tassi. Queste linee guida probabilmente seguiranno quanto indicato dalla presidente Lagarde nel blog post di cui sopra. È difficile riassumere esattamente quanto detto, in quanto è deliberatamente vaga. Alla luce delle forti incertezze che avvolgono al momento l’Europa, non potrebbe essere diversamente.

Se vediamo un’inflazione che si stabilizza al 2% nel medio termine, un’ulteriore normalizzazione progressiva dei tassi di interesse verso il tasso neutrale sarà appropriata. Ma la velocità di aggiustamento di politica e il punto finale dipenderanno dall’andamento degli shock e dall’evoluzione delle prospettive di medio termine dell’inflazione.

Una cosa è però certa: ripeterà sicuramente la sua posizione verso “opzionalità, gradualità e flessibilità nella condotta di politica monetaria”.

Impatto probabile sul mercato: Se la presidente Lagarde dovesse respingere il prezzamento del mercato di un rialzo di più di 25 punti base per incontro, l’EUR potrebbe indebolirsi. Viceversa, se dovesse validare il prezzamento del mercato di un possibile aumento di 50 punti base (o almeno un aumento di più di 25 punti base), il mercato potrebbe iniziare a scontare un maggiore restringimento e l’EUR potrebbe rafforzarsi). Prevedo la prima di queste ipotesi e ritengo che respinga la speculazione del mercato e che l’EUR possa indebolirsi di conseguenza.

Altri indicatori

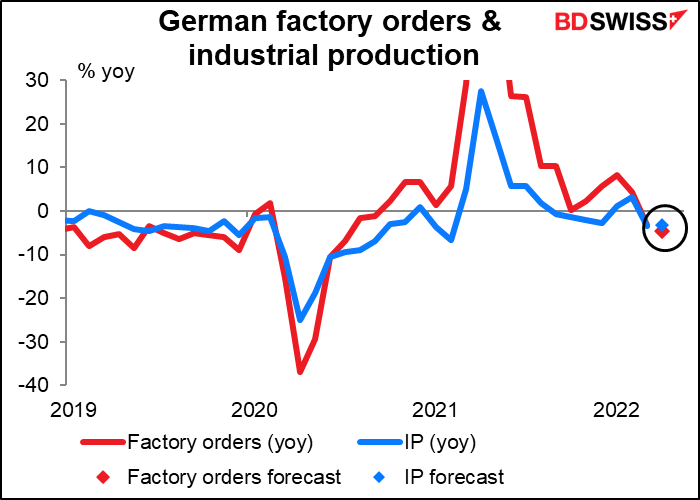

Per l’Unione europea, i principali indicatori saranno gli ordini alle fabbriche in Germania (martedì) e la produzione industriale (mercoledì). Per entrambi si prevede un calo anno su anno, con gli ordini che dovrebbero calare anche a livello mese su mese. La produzione guidata dalle esportazioni della Germania sembra ancora arrancare.

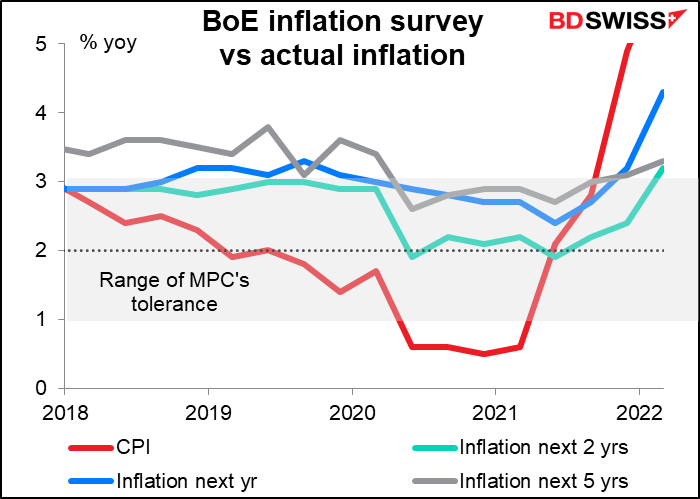

Il calendario non è molto ricco per la settimana entrante per il Regno Unito. Il solo elemento di interesse (oltre naturalmente alle solite questioni politiche) sarà l’indagine sulle aspettative sull’inflazione della Bank of England/TNS. I banchieri centrali vivono nel terrore che le aspettative sull’inflazione diventino “disancorate”. In altre parole, se le persone pensano che l’inflazione continuerà ad essere elevata, opereranno di conseguenza (ricordate quanto detto sopra sul fatto che le variazioni dei “prezzi stabili” forniscono informazioni sull’andamento previsto dalla gente per l’inflazione; se pensano che l’inflazione sarà elevata, allora quando ritoccheranno i prezzi li aumenteranno di conseguenza). Il pericolo per la Banca non è solo l’aumento delle aspettative di inflazione ad un anno, ma anche le aspettative di inflazione a due anni (in realtà, per l’anno che inizia tra un anno, la cosiddetta 1yr/1yr forward) o le prospettive di inflazione a cinque anni. All’ultima lettura, le ultime due erano appena al di fuori dell’intervallo di tolleranza dell’1%-3% della Banca (rispettivamente al 3.2% e al 3.3%). Se dovessero aumentare ulteriormente, la Banca potrebbe iniziare a pensare che sta perdendo il controllo dell’inflazione e che sarà costretta a stringere più rapidamente.

Il Giappone pubblicherà i dati sulle partite correnti mercoledì e l’indice dei prezzi dei beni societari (praticamente i prezzi alla produzione) venerdì. Si prevede che l’indice aumenti ulteriormente, il che mette ulteriori pressioni sull’inflazione o sui margini di profitto delle aziende. Questo potrebbe essere positivo per il JPY, ma dubito che la Bank of Japan reagirà, quindi eventuali rally non dovrebbero durare a lungo.